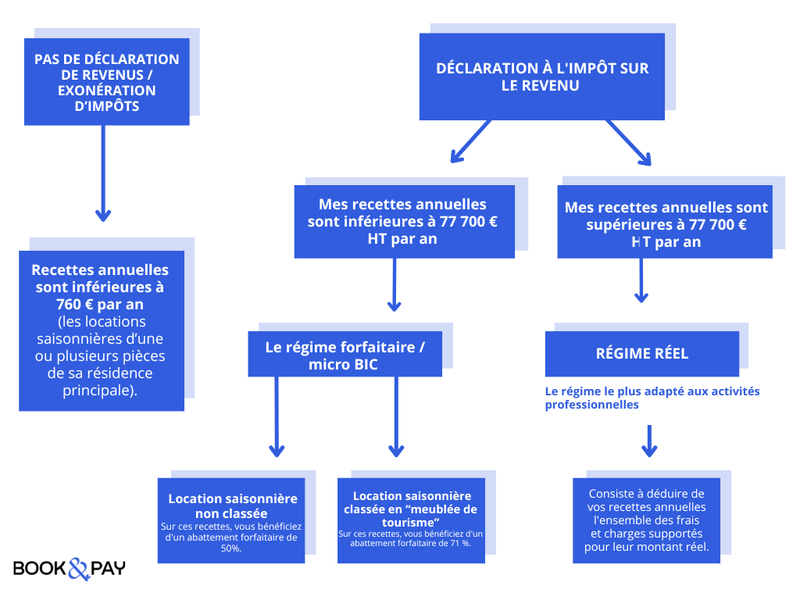

Déclarer vos revenus perçus dans le cadre de l'activité de location de courte durée

Dès que vous mettez un logement en location saisonnière, les loyers perçus doivent être impérativement déclarés à l’administration fiscale afin d’être soumis à l’impôt sur le revenu.

Ce ne sont pas des revenus fonciers mais des revenus commerciaux (catégorie bénéfices industriels et commerciaux -> BIC), la location meublée étant considérée comme une activité commerciale.

Si vous ne faites pas cette déclaration des sanctions fiscales importantes peuvent être appliquées. De même, l'administration fiscale peut engager par la suite des poursuites pénales. Votre choix de régime fiscal va dépendre de vos recettes annuelles et de votre statut juridique.

Quel est votre statut juridique ?

Il existe deux statuts juridiques pour déclarer vos revenus issus de la location meublée :

Les loueurs en Meublé non Professionnel (LMNP) :

Pour être considéré Loueur en Meublé Non Professionnel, vous exercez cette activité de location saisonnière à titre accessoire et vous n'en tirez pas la majorité de vos revenus du foyer.

ous devez au préalable déclarer votre activité en tant que loueur de meublés non professionnel. Depuis le 1er janvier 2023, la déclaration de création d’entreprise correspondant au début d’activité s’effectue sur le Guichet des formalités des entreprises (GFE) par voie dématérialisée, sur ce site.

À titre d'information : si vous prévoyez des recettes supérieures à 10 000€ par an, il est obligatoire de séparer vos comptes bancaires et de disposer d’un compte personnel uniquement dédié à l’activité de location meublée.

Les loueurs en Meublé Professionnel (LMP) :

Pour obtenir le statut de loueur en meublé professionnel vous devez répondre à deux critères simultanément :

- Générer plus de 23 000€ de revenus bruts par an en location meublée (prise en compte de l’ensemble des loyers toutes charges comprises y compris à l’étranger).

- Que ces revenus locatifs représentent plus de 50% des revenus du foyer fiscal imposable en France (traitements et salaires, bénéfices agricoles, bénéfices non commerciaux et revenus des gérants associés). Les revenus retenus sont nets de charges après abattement fiscal.

Quel régime choisir ?

Vos recettes fiscales de l'année précédente déterminent quel régime choisir lors de la déclaration d'impôt sur le revenu. Pour vérifier le montant, vous devez faire la somme de tous vos loyers perçus à l'année précédente. Comme évoqué ci-dessus, vos revenus locatifs issus de votre location meublée sont considérés comme des revenus commerciaux imposables dans la catégorie Bénéfices Industriels et Commerciaux (BIC). Cette catégorie contient deux régimes d'imposition : le micro BIC et le réel.

Le Régime Forfaitaire ou Micro Bic :

Il s'adresse aux foyers fiscaux dont les recettes son inférieures ou égales à 77 700€/an (188 700 euros pour les meublés de tourisme classés). Si votre logement est classé en "meublé de tourisme" vous obtiendriez 71% d'abattement au titre des charges au lieu de 50% d'abattement forfaitaire.

Les revenus locatifs sont à déclarer sur le formulaire 2042 C PRO, case « 5ND » pour les locations saisonnières non-classées, case « 5NG » pour les locations saisonnières classées.

Le fonctionnement du micro-Bic est particulièrement simple, et ne nécessite ni compétence comptable ni aide pour remplir la déclaration des revenus : c'est un régime idéal pour les particuliers !

Le Régime Réel :

Il concerne les contribuables dont les revenus issus de l'activité de location saisonnière excèdent les 77 700€/an.

Le Régime Réel consiste à déduire de vos recettes annuelles l'ensemble des frais et charges supportés pour leur montant réel. À vous de calculer si ces charges et amortissement dépassent les seuils de 50% ou 71% de l’abattement forfaitaire.

Ce régime est plus complexe, puisqu'il impose de recenser toutes les charges déductibles : les charges de copropriété, les frais de notaire et d’agences liés à l’acquisition du logement, les frais de gestion (frais de gestion Book&Pay), la taxe foncière, les grosses réparations, les dépenses d’entretien, les frais de copropriété...

Si vous avez opté pour le Régime Réel, nous vous conseillons de vous faire accompagner par un expert comptable qui vous aidera à tenir votre comptabilité et à faire les déclarations annuelles.

Les spécificités fiscales

LES SPÉCIFICITÉS FISCALES DU LMNP :

➔ Les revenus locatifs sont soumis au barème progressif de l’impôt sur le Revenu (taux marginal). Pour l'Impôt sur la Fortune Immobilière (IFI), la valeur du logement meublé rentrera dans le calcul de l’assiette.

➔ Les déficits s’imputent uniquement sur les futurs bénéfices LMNP pendant 10 ans.

➔ Les plus-values sur la vente du logement sont celles des particuliers soit 19%. Possible exonération à partir de 22 ans de détention sur l’impôt sur la plus-value et 30 ans sur les prélèvements sociaux.

LES SPÉCIFICITÉS FISCALES DU LMP :

➔ Les revenus locatifs sont soumis au barème progressif de l’impôt sur le Revenu (taux marginal). Pour l'Impôt sur la Fortune Immobilière, possible exonération si c’est l’activité principale du loueur meublé. Autrement, la valeur du logement meublé rentrera dans le calcul de l’assiette.

➔ Les déficits LMP sont imputables sur les revenus globaux du foyer fiscal pendant 6 ans.

Les plus-values des professionnels s’appliquent :

- à court terme : revenus d’activité (barème progressif de l’IRPP)

- à long terme : considérées comme revenus du patrimoine (12,80%)

- exonérations si 5 ans de LMP ou si les recettes sont < 90 000€

Le Régime Social

Les revenus de location saisonnière (en LMP et LMNP) sont soumis aux cotisations sociales si l'ensemble des recettes sont supérieures à 23 000€.

2 régimes sont possibles :

- SSI (régime des indépendants)

- Régime général si les recettes ne dépassent pas 77.700€ dans le cadre de la location de courte durée classique ou 188.700€ si c’est un meublé de tourisme

Mais bonne nouvelle, en confiant à Book&Pay votre logement, vous bénéficiez automatiquement de l’exonération des charges et prélèvements sociaux même si vos revenus BIC issus de la location meublée gérée par Book&Pay dépassent 23 000€/an.